新NISAの非課税枠の効果試算

新NISAでは非課税枠が1800万円確保されています。NISA以外での投資であれば配当金と売却益に20.315%の税金がかかります。NISAでつみたて投資した場合と特定預かりで投資した場合で売却時にどの程度差がうまれるのかを試算したいと思います。

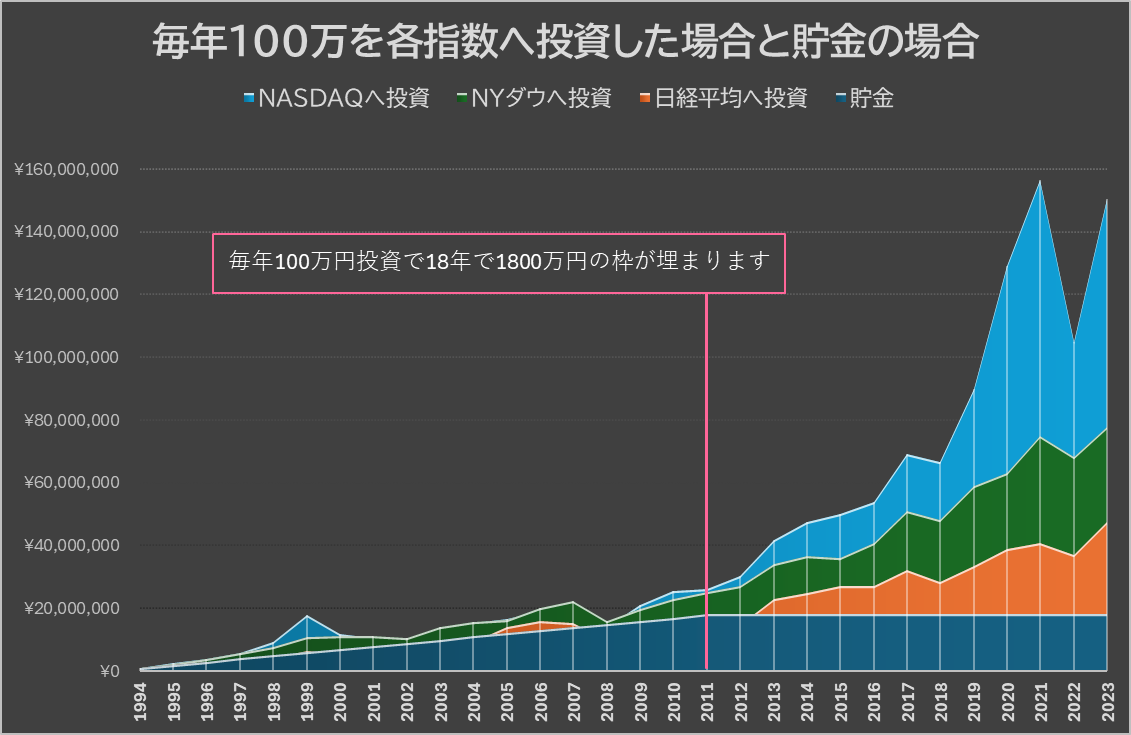

毎年100万円投資し18年で枠を満額埋めた場合

今回は以下の条件で試算してみます。

・年間100万円投資し18年かけて1800万円を投資する

・投資開始から30年後にすべて売却する

・過去30年の日経平均、NYダウ平均、NASDAQのデータを元に試算する

・毎年年初に100万円を一括投資する

・為替や配当再投資は考慮しないで計算する

実際にはありえないですが1994年から新NISAを始めたとして、毎年100万円つみたてた場合2011年に満額の1800万円埋まります。

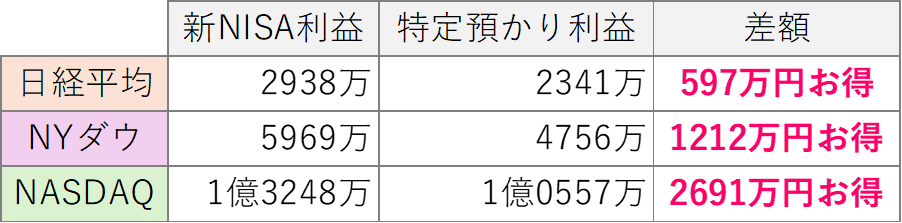

30年後の利益と税引き後利益

各指数に1994年から投資した場合、上表のようになります。税金は利益に対して発生するので評価額から投資額を引いた値が利益になります。この利益に対して20.315%の税金が引かれますので0.79685を掛けた値が税引き後利益になります。

新NISAは非課税なので利益の部分がそのまま利益になります。

特定預かりでの投資は課税されますので税引き後利益が利益になります。

非課税枠の効果

新NISAと特定預かりでの投資での税金差は以下のようになります。

・日経平均への投資なら30年後の売却時に597万円お得!

・NYダウへの投資なら30年後の売却時に1212万円お得!

・NYダウへの投資なら30年後の売却時に2691万円お得!

長期投資の場合値上がり率が大きくなるので利益に対する節税効果は絶大になりますね。数百万円~数千万円が本来税金で引かれるところが新NISAでは丸々利益となるんですから新NISAのすごさが伝わるんではないかと思います。

※今回の試算はあくまで過去のデータからみた試算です。将来の30年間でこれだけの利益がでるということではありませんのでご了承ください。

コメント